前几天有美国媒体报道,由于受到当前严重通货膨胀的影响,美联储采取了大幅加息的手段,从而也引发包括大通银行在内的主要的信用卡机构提高信用卡透支利率,从3月初的平均16.17%攀升至今天的略低于19%,提高了3个百分点。现在,美国的信用卡平均利率也比上次信用卡利率达到历史最高水平时高出了整整一个百分点。

美国持卡人承受更高信用卡贷款利率

为了不引发经济衰退,美联储仍将继续大幅加息以抑制高通胀,但是因此直接导致银行贷款成本的增加,这也是美国各类信用卡机构同样要提高信用卡透支利率。从CreditCards.com刚刚公布的信用卡每周利率报告中显示,近期美国各种信用卡透支利率已经较半年前有了大幅提升。

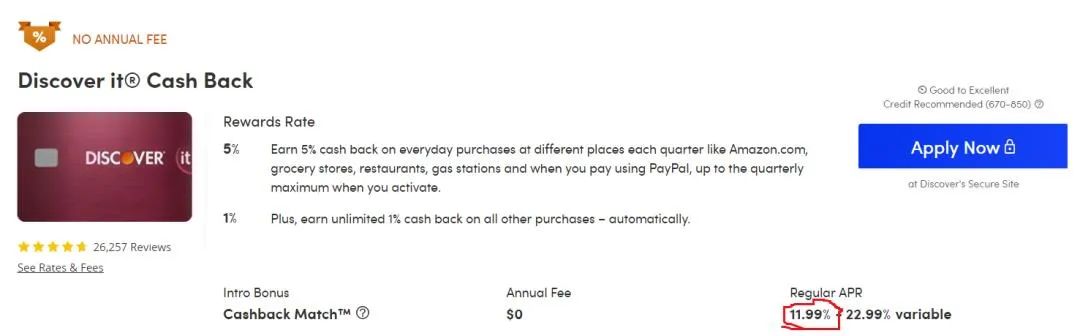

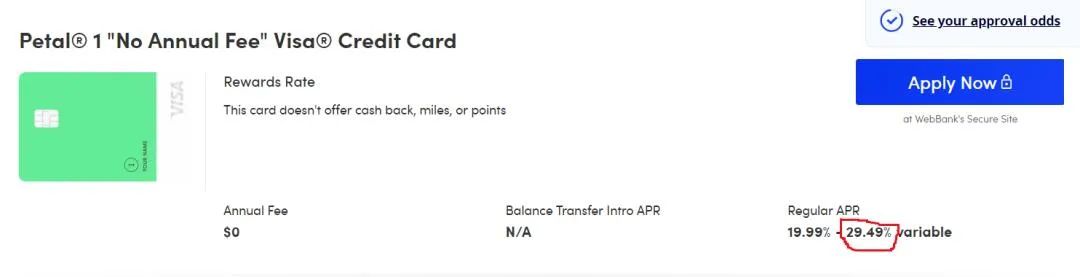

美国信用卡采取的是透支利率市场化的方式,发卡机构可以根据资金成本自行定价,范围在9~30%之间。给予持卡人信用卡透支利率高低的依据,主要是根据个人信用分来进行确定。信用分数高的持卡人可以获得较低透支利率,而被一些银行拒绝接受的信用分较低的“高风险”客群,则只能选择信用卡透支利率更高的发卡机构。

信用卡透支利率市场化,可以根据信用分高低细分出优质与高风险客群,针对不同类型的客群采取不同的市场定价,既挖掘了优质客群的信贷消费潜力,又可以在“高风险”客群中攫取最大收益。

国内信用卡透支利率市场化政策落地“难”

2021年第一天,央行的《关于推进信用卡透支利率市场化改革的通知》出台并即刻实施,直接取消了原信用卡透支利率执行的0.035%/日~0.05%/日的上下限,发卡银行可以根据资金成本及产品策略,在产品中对透支利率自行定价。

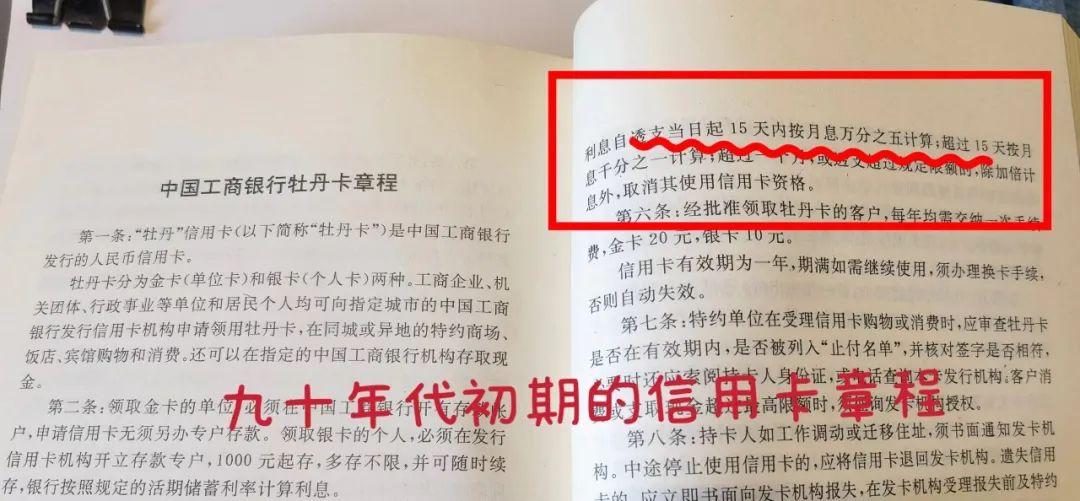

中国的信用卡透支利率,自从我1994年开始使用信用卡的时候,就采取的0.05%/日的统一标准,至今不论是大中银行,还是城商银行、农商银行,透支利率都要按照这个统一标准,遵照统一的规则严格执行。

直到2016年4月,央行发布《关于信用卡业务有关事项的通知》,并于2017年1月1日起实施,其中最重要的一个变化就是发卡银行可以在信用卡透支利率0.05%/日的标准上打七折执行,即0.035%/日,以年化计算,则从18.25%降到12.78%。

放开信用卡透支利率,实施市场定价政策,为业已进入“相对饱和”从而竞争激烈的信用卡市场投入了一副“助燃剂”,也是为信用卡业务实现了松绑,同时也为推动信用卡业务个性化经营奠定基础。

正是由于长期使用统一信用卡贷款利率,无论是发卡银行还是信用卡用户,都没有贷款利率市场化的意识,并且由于透支利率的高低对现有客群可能会带来影响,尤其在现有标准下仍然可以获取相应收益,也就缺乏利用这项政策调整业务经营的动力。如果透支利率下调可能还容易被接受,那么对于透支利率上调的方式恐怕根本无法推出。

因此,虽然信用卡透支利率放开已经近两年时间,鲜见有银行推出利用透支利率放开政策的信用卡产品,目前市场上能看到的透支利率打折的产品仅有中行、昆仑银行的寥寥几款,市场影响力比较有限。既然透支利率下调的产品都难以出炉,像美国随着加息而将信用卡透支利率上调的产品就更不可能出现。

“新规”推动信用卡经营理念变革

经过二十多年的高速发展,信用卡用户从几千万增长到8亿多张,这个阶段中,发卡银行主要通过年费政策、优惠权益等手段来吸引用户申请信用卡,这种经营策略在信用卡业务发展初期显得简单有效。

而由于多年来中国信用卡业务实行的是固定透支利率政策,发卡银行不能自主调整,也就无法利用其提供差异化服务,因此对这项政策对信用卡业务的影响的研究有所欠缺,有沈阳信用卡代垫还业内人士在笔者撰文提及发卡银行应该尽快落实该项政策,并对业务发挥应尽义务时,放言这项政策对他们“毫无吸引力”。由此可见即便业内人士也对此政策有所抵触。

当然,一些主要发卡银行由于市场占有率已经达到一定水平,采用原有透支利率仍可带来可观的“透支利息”收入,从一些公开的信息中可以看到透支利息收入占到信用卡业务总收入的2/3,因此对利用新政调整市场策略并不急迫。

然而信用卡市场已经达到“相对饱和”,除了面对行业愈加激烈的市场竞争,发卡银行还面对各种“类信用卡”产品的市场竞争,信用卡的推广越来越难,推广成本也越来越高,而主流的年轻客群“抛弃”信用卡的声音似乎也越来越高。信用卡市场还有无发展空间,这个问题一直困扰着各家发卡银行,而解决问题的出路在哪里?

如果信用卡业务发展还只是停留在靠堆砌优惠权益进行市场竞争的层面,这种拼资金、拼实力的单一模式,大大增加市场营销成本,一些城商/农商/农信系银行在人力、物力方面只能望而生畏,很容易失去参与竞争的勇气和能力,这样的话就可以考虑利用“透支利率”市场化政策推出新款产品吸引相应的客群,当然这样对风控的要求也有所提升。

随着监管“新政”的出台,在这场“倒逼”信用卡业务从粗放式向精细化经营的变革中,其本意就是要让信用卡业务能够正本清源,这样对于行业的发展通过政策调整与落实,形成市场良性竞争的环境,让更多的商业银行能够参与其中。这对于各级银行来说,谁先完成转型,谁就有可能在未来信用卡业务发展中占得有利的位置。

用好“新政”“新规”增加竞争手段

信用卡透支利率市场化最直接的就是银行可以推出“余额代偿”业务,是利用产品不同的透支利率来吸引客群申请。虽然曾有银行在2007年发卡初期曾经推出过信用卡“余额代偿”业务,但是由于当时透支利率非市场化条件下,这项“余额代偿”业务并非真正利用了这个政策来实现的,并很快被监管层叫停。

“透支利率”的市场化,对银行的用户分层、风险定价等提出更高要求,既是对发卡银行信用卡业务市场化运作的考验,也能够为稳步拓宽信用卡客群创造机遇。发卡银行可以针对不同质量的信用卡用户,在“透支利率”上有了提供差异化服务的必要条件,让优质客户获得更具有市场竞争力的资金使用成本的机会。

如今信用卡业务的竞争已经不能再停留在传统格局中,不仅对于城商/农商系银行,即便是国有/股份制银行也同样面临着提升发展水平的严峻现实,而要想在信用卡业务上有所突破,最重要的就是要深入认识和理解监管层为信用卡业务解绑所制订的一系列政策,深度改变信用卡业务的经营思想。

从监管层对互联网金融领域的彻底整顿,到推出一系列政策为信用卡业务解绑,是中国信用卡产业发展三十五年来进行的一次重大改革。对于任何一家发卡银行,只有适应新时期对行业发展变化,利用“新规”、“新政”对持续数十年的规则勇于破冰,制订有利于自身发展的市场经营策略,才有可能在未来竞争激烈的信用卡市场中占得一席之地,这也符合监管层放开信用卡透支利率政策的最好的践行与落实。